Finance verte : le secteur bancaire en pleine évolution face aux enjeux climatiques

Selon l’estimation de l’Institut de la Finance Durable, la France devrait investir entre 30 et 65 milliards d’euros supplémentaires chaque année pour atteindre ses objectifs climatiques. Le secteur bancaire a un rôle central à jouer pour relever le défi du financement de la transition écologique, mais pour y parvenir, il doit engager une transformation en profondeur de ses activités.

Le développement de la finance verte constitue un levier important pour accélérer la transition vers des activités plus durables et respectueuses de l’environnement. Une autre priorité pour les banques consiste à réduire leur exposition aux secteurs les plus exposés aux risques climatiques.

Dans cet article, Youdge vous propose de passer en revue ces enjeux afin d’y voir plus clair sur les implications du changement climatique pour le secteur bancaire et le marché du crédit.

Le secteur bancaire, un acteur incontournable pour accélérer la transition écologique

Le secteur bancaire a un rôle crucial à jouer pour permettre le financement de la transition écologique. Des engagements ont été pris par les principaux acteurs de l’industrie et la réglementation évolue aux niveaux européen et mondial pour accélérer la transformation du secteur.

Acteur Central de l'action pour le climat

La mobilisation du secteur bancaire est indispensable pour accélérer les investissements en faveur des activités les plus durables.

La transition vers une économie bas carbone requiert des investissements massifs : l’Institut de la finance durable estime que la France devra investir chaque année entre 30 et 65 milliards d’euros supplémentaires pour parvenir à tenir ses objectifs climatiques. La grande majorité de ce surcroît d’investissement, entre 20 et 40 milliards d’euros par an, devra être réalisée par le secteur privé.

Dans ce contexte, le secteur bancaire a un rôle majeur à jouer car il est un acteur central dans l’intermédiation financière : son rôle est de collecter les dépôts des épargnants et de les mettre à la disposition des investisseurs qui expriment des besoins de financements.

De l’aveu même du secteur bancaire, la confortable épargne des Français - environ 6 000 milliards d’euros d’encours au total, dont 3 000 milliards d’euros d’épargne longue - est largement suffisante pour répondre à ces besoins de financement. Tout l’enjeu réside donc dans sa bonne allocation en faveur des projets les plus performants concourant à la transition écologique.

Le secteur bancaire a pris des engagements à travers notamment la création de la « Glasgow Financial Alliance for Net Zero » (GFANZ)*, une coalition mondiale d’institutions financières qui s’est créée sous l’égide des Nations Unies à l’occasion de la COP26 à Glasgow.

Ses membres se sont engagés à faire évoluer leurs portefeuilles pour parvenir à la neutralité carbone à l’horizon 2050. Si cette initiative est à saluer, elle repose cependant uniquement sur des engagements volontaires et doit être complétée par une évolution de la législation pour inciter les banques à accélérer le financement de la transition écologique.

Une collaboration mondiale pour promouvoir la finance verte

De nombreux pays ont décidé de renforcer leurs réglementations pour orienter les flux de capitaux de préférence vers le financement des activités décarbonées ou à faibles émissions de gaz à effet de serre. L’émergence de ces réglementations nécessite une coordination au niveau mondial, notamment dans le cadre du G20 et des Nations Unies.

Le secteur de la finance étant par définition globalisé, l’application d’une réglementation plus stricte dans un pays conduirait inévitablement à une fuite de capitaux immédiate vers d’autres places financières aux législations plus accommodantes.

Deux types de politiques ont été mises en œuvre jusqu’à présent :

- La création de « taxonomies vertes », qui visent à évaluer l’impact des activités économiques sur le climat afin de promouvoir le développement les activités les plus durables. La taxonomie verte adoptée en Europe inclut ainsi des critères environnementaux très larges, comme par exemple de climat, de biodiversité, de pollution ou de ressources en eau.

- Depuis son entrée en vigueur en 2022, les entreprises et les institutions financières doivent déclarer la part de leur chiffre d’affaires « alignée » avec cette taxonomie verte, autrement dit la part d’activités considérées comme « durables ».

- Le renforcement des exigences de transparence concernant la finance durable. Sur ce point, le G20 a joué un rôle majeur pour imposer de nouvelles normes contraignant les institutions financières à divulguer la composition de leurs portefeuilles de crédit et d’investissement.

- L’objectif est double : assurer une transparence des produits labellisés (critères ESG, fonds thématiques, etc.) et permettre une meilleure appréciation de leur exposition à des activités émettrices de gaz à effet de serre. En Europe, cela s’est traduit par l’adoption de la « Sustainable Finance Disclosure Regulation » (SFDR), qui impose notamment aux banques et aux gestionnaires d’actifs de divulguer des informations sur la durabilité de leurs produits financiers, et de classer leurs fonds en fonction de différents critères de durabilité.

Concepts clés et panorama de la finance verte en France et dans le monde

La notion de finance verte reste encore peu connue du grand public. Ses solutions s’imposent pourtant progressivement, en particulier en Europe, pour accélérer le financement de la transition écologique.

« Finance verte », « finance climat », de quoi parle-t-on ?

La finance verte, parfois désignée sous le terme de finance climat, recouvre les activités financières qui concourent à la transition écologique et à un développement plus durable.

Contrairement à la finance traditionnelle, dont l’objectif est de diriger les financements vers les activités les plus rentables, la finance verte cherche également à tenir compte de l’impact environnemental des investissements qu’elle soutient.

On retrouve au sein de la finance verte des produits semblables à la finance traditionnelle : obligations vertes, livrets d’épargne verte, fonds thématiques, etc., mais elle recouvre aussi d’autres mécanismes plus spécifiques.

C’est le cas notamment des marchés du carbone - plus communément connus sous le terme de « marchés de droits à polluer » - ainsi que des dispositifs publics visant à orienter les investissements ou la consommation vers des produits plus durables (systèmes de bonus-malus écologiques, avantages fiscaux, taxe carbone, etc.).

La finance verte est parfois confondue avec la finance durable. Les deux démarches sont relativement proches mais la finance durable, en plus de tenir compte des considérations environnementales dans ses investissements, s’attache également à respecter des critères sociaux et de gouvernance – les fameux critères ESG.

Les chiffres clés de la finance verte

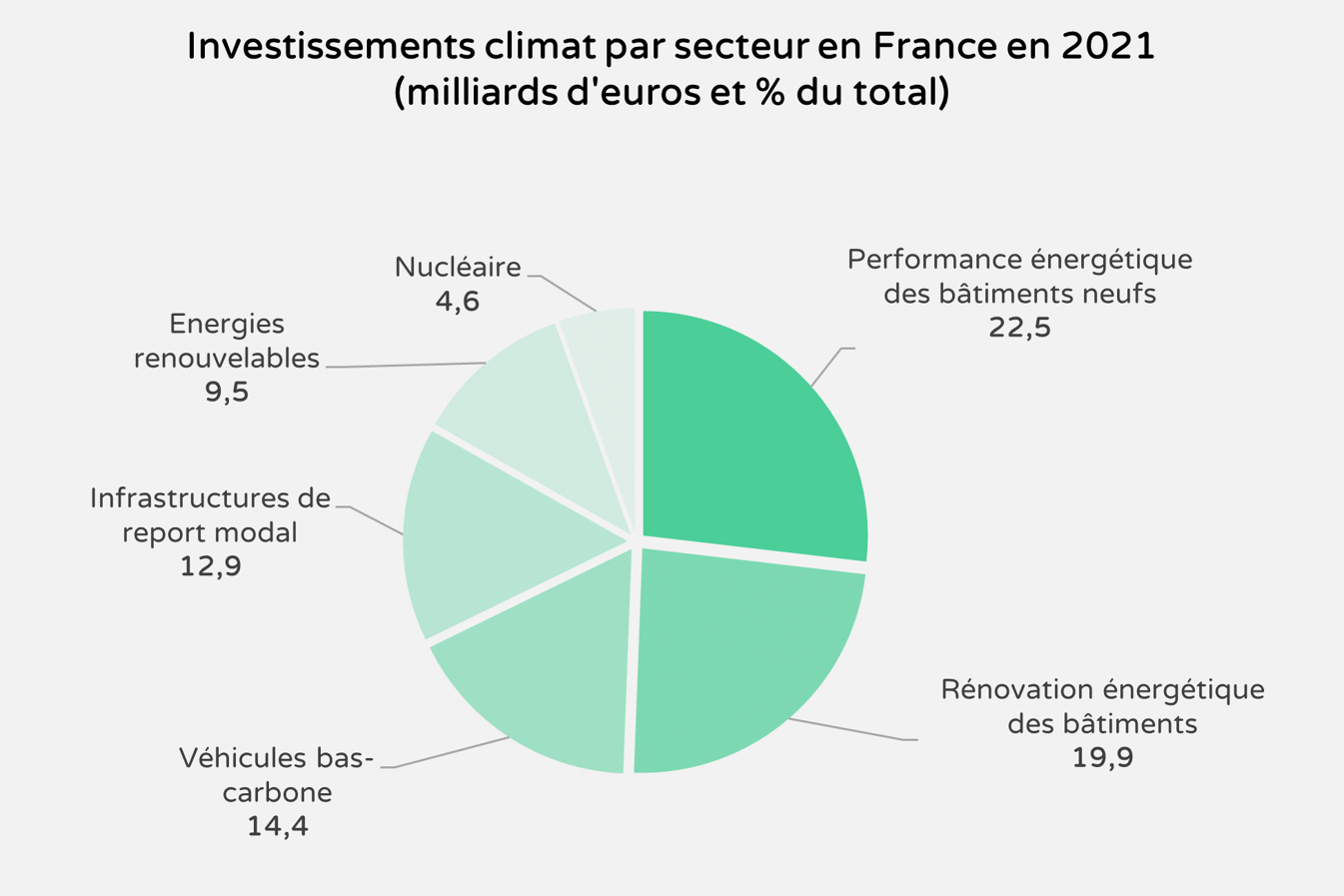

La finance verte a connu un essor fulgurant au cours des dernières années. En France, les investissements climat ont atteint 83,9 milliards d’euros en 2021* selon le décompte effectué par I4CE, un institut de recherche économique spécialisé sur les questions climatiques.

Plus de la moitié de ces investissements étaient dédiés à l’amélioration des performances énergétiques des bâtiments (42,4 milliards d’euros au total en regroupant les dépenses effectuées dans le neuf et l’ancien).

Les investissements dans des véhicules bas-carbone se sont élevés à 14,4 milliards d’euros tandis que ceux dans des infrastructures de report modal (ferroviaire, transports en commun, aménagements cyclables, etc.) ont atteint 12,9 milliards d’euros.

La part de l’énergie est relativement modeste étant donné que la France bénéficie déjà d’une production d’électricité largement décarbonée grâce au poids important du nucléaire.

Source : I4CE

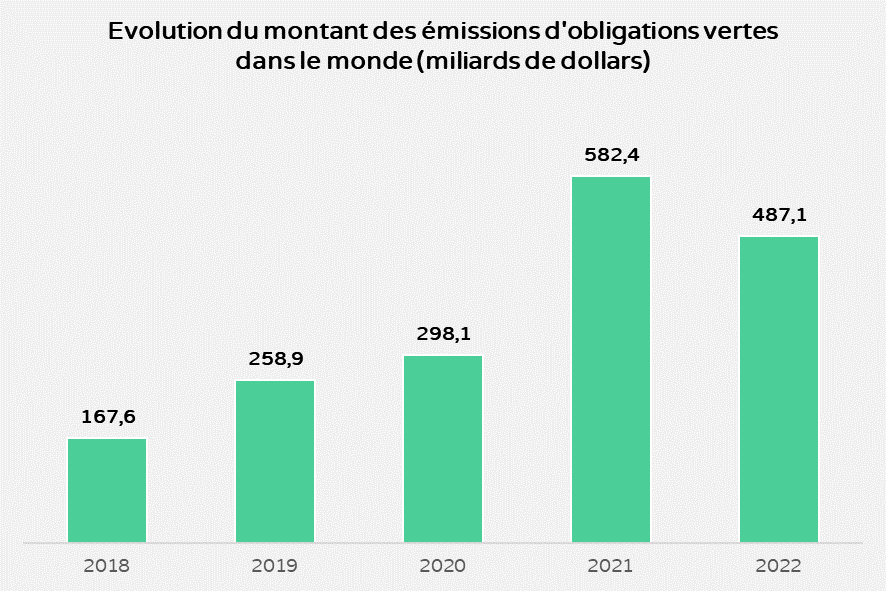

Ces investissements ont notamment pu être financés grâce au succès croissant des obligations vertes. En 2022, le montant total des obligations vertes émises dans le monde a atteint 487 milliards de dollars, soit environ cinq fois plus qu’en 2016, selon les chiffres compilés par la Climate Bonds Initiative*.

Ce montant est en baisse par rapport à 2021 du fait du contexte défavorable de remontée des taux d’intérêts. Malgré cela, le marché reste extrêmement porteur.

Source : Climate bonds initiative

La France se distingue d’ailleurs comme l’un des premiers émetteurs au monde avec un total de 42 milliards d’euros émis en 2021 selon la Banque de France.

A titre d’exemple, la Société du Grand Paris a émis avec succès une obligation verte de 1 milliard d’euros pour financer les travaux d’extension du métro après avoir déjà levé en 2022 un montant record de 1,75 milliard d’euros.

Autre outil de financement, les prêts verts octroyés par les banques ont dépassé la barre des 100 milliards d’euros en 2021 en France selon l’Observatoire de la finance durable*.

Les banques françaises sont-elles menacées par le changement climatique ?

Au-delà de leur rôle primordial dans le financement de la transition écologique, les banques sont également concernées en premier lieu par les effets du changement climatique. Le « verdissement » de leur portefeuille s’impose de plus en plus comme une nécessité pour limiter leurs risques, et elles doivent également s’adapter à des attentes sociétales de plus en plus fortes.

Une exposition au risque carbone et une nécessité de « verdir » leur portefeuille

L’activité du secteur bancaire est affectée directement par les effets du changement climatique par deux canaux principaux :

- Les risques liés aux prêts qu’elles accordent. A titre d’exemple, les prêts accordés à des entreprises du secteur des énergies fossiles (pétrole, gaz, charbon) pourraient devenir de plus en plus risqués à mesure que les politiques de limitation des émissions de gaz à effet de serre s'intensifient.

- Si ces entreprises ne parviennent pas à adapter leurs activités ou à se reconvertir, elles pourraient être confrontées à des difficultés financières qui risqueraient de se répercuter sur les banques auprès desquelles elles sont endettées.

- Les risques liés aux actifs : les banques détiennent également de manière directe des investissements dans divers actifs, comme par exemple des obligations émises par des entreprises exposées aux risques climatiques. Si la valeur de ces actifs diminue en raison du changement climatique (par exemple, du fait de réglementations plus strictes ou de perturbations physiques liées au climat), cela pourrait entraîner des pertes pour les banques.

Le secteur bancaire français commence à s’adapter : le financement dans les énergies fossiles, qui s’est élevé à 62 milliards d’euros en 2021 selon I4CE*, a entamé une décrue par rapport à son record atteint en 2019 (86 milliards d’euros).

Plusieurs grandes banques françaises, notamment la Banque postale et le Crédit Mutuel, ont d’ores et déjà annoncé qu’elles comptaient arrêter totalement le financement des énergies fossiles.

Mais le secteur reste globalement très exposé au risque climatique, comme en atteste un rapport publié récemment par la Banque centrale européenne qui présente les résultats de ses stress-tests climatiques sur le secteur bancaire européen.

Il en résulte que, même dans le scénario d’une transition écologique accélérée qui se traduirait par un effort d’investissements verts colossal (3 200 milliards d’euros cumulés jusqu’en 2030), le risque de perte de crédit augmenterait d’environ 60% pour les banques.

L'innovation stimulée par des attentes sociales de plus en plus fortes et l’arrivée de nouveaux acteurs

Face à ces risques grandissants et à une attente sociale de plus en plus forte, le secteur bancaire connaît actuellement de profondes transformations.

De nouveaux acteurs ont développé des offres s’adressant à des consommateurs cherchant à donner du sens à leur épargne. Ces néo-banques vertes sont apparues en Europe à la fin des années 2010 en proposant par exemple de dédier une partie des frais bancaires à des projets de compensation carbone.

À partir de 2021 plusieurs acteurs du secteur - dont les 3 “banques vertes” françaises : Helios, GreenGot, OnlyOne - se sont lancés en France en proposant des offres de comptes bancaires et de produits d’épargne excluant le financement des énergies fossiles ou participant activement au financement de la transition écologique.

Comme elles, de nombreuses autres fintechs vertes se sont développées dans les domaines de l’assurance, de l’investissement, du crowdfunding ou encore des actifs numériques.

Cette concurrence pousse les acteurs traditionnels à s’adapter et à aligner certaines de leurs pratiques. On l’a vu, plusieurs groupes ont déjà annoncé leur intention de mettre un terme au financement des énergies fossiles.

Plus globalement, le secteur dans son ensemble est en train d’opérer un tournant majeur vers le développement des fonds verts. Une enquête menée en 2022 par le cabinet PwC* auprès de gestionnaires d’actifs européens révélait que les trois quarts d’entre eux prévoyaient d’investir exclusivement dans des actifs bénéficiant d’un label ESG dans les années à venir. Au total, ces produits financiers devraient représenter la moitié du marché d’ici 2025, soit environ 9 000 milliards d’euros.

Crédit vert : les implications du changement climatique pour le marché du crédit

Les ménages sont confrontés à des changements significatifs dans leur vie quotidienne en raison des impératifs de réduction des émissions de gaz à effet de serre. En réponse à ces évolutions, le secteur bancaire s'engage à proposer des solutions financières adaptées pour accompagner la transition vers ces nouveaux mode de vie.

Les ménages en première ligne pour réduire les émissions de gaz à effet de serre

Rénovation énergétique des bâtiments, mobilité durable… Le changement climatique impose des changements dans les modes de vie et de consommation dont les effets se font déjà sentir pour les particuliers. L’interdiction de louer des passoires thermiques, la création de Zones à faibles émissions (ZFE), la fin annoncée de la production de voitures thermiques en Europe à l’horizon 2035. Toutes ces évolutions réglementaires impactent déjà le quotidien des Français et vont nécessiter une accélération des investissements verts.

Selon l’Observatoire de la finance durable, les financements octroyés à des particuliers pour la rénovation énergétique des bâtiments se sont élevés à 1,4 milliard d’euros en 2021 (+17% sur un an) et ceux pour l’achat de véhicules hybrides ou électriques ont plus que doublé pour s’établir à 3,3 milliards d’euros.

Le secteur bancaire cherche aujourd’hui à adapter son offre pour répondre à ces nouveaux besoins dont l’essor prévoit de se poursuivre à un rythme soutenu au cours des prochaines années. De nombreuses offres se sont notamment développées pour financer les dépenses de rénovation énergétique des logements et l’achat de véhicules plus propres.

Prêt vert : comment l’offre s’adapte pour répondre aux enjeux environnementaux

Alors que la rénovation énergétique des bâtiments et la mobilité durable prennent de l'ampleur, les institutions financières jouent un rôle essentiel en proposant des solutions de crédit spécialement conçues pour accompagner les particuliers dans cette transition. L'adaptation de l'offre de prêts verts aux enjeux environnementaux est devenue cruciale face aux profonds changements que connaissent les ménages.

Crédit travaux vert

Tous ceux qui se sont déjà lancés dans des travaux de rénovation énergétique le savent : le chantier peut s’avérer titanesque. Entre le choix des matériaux, des artisans, la jungle des dispositifs d’aide… de nombreux particuliers se découragent et retardent des travaux parfois indispensables.

Plusieurs acteurs bancaires ou organismes de crédit ont fait le choix de s’associer à des professionnels du conseil en énergie pour accompagner leurs clients dans ces démarches.

C’est par exemple le cas de Cetelem qui a développé un partenariat avec Effy, un spécialiste de la rénovation énergétique, pour proposer une solution complète allant de l’étude du projet de crédit jusqu’à son financement. Ce service inclut également la gestion des aides, des démarches administratives et des travaux par des professionnels et des artisans certifiés.

En début d’année, la Société Générale a également lancé une offre de crédit auto vert comparable grâce à son partenariat avec Hello Watt. La banque propose en outre un éco-prêt à taux zéro dont le montant peut aller jusqu’à 30 000 euros.

Crédit auto vert

Les crédits auto pour l’achat d’un véhicule bas carbone sont assez similaires au crédit auto classique. Cependant, de nombreuses offres de prêts automobiles sont apparues sur le marché et se veulent plus attractives pour inciter les consommateurs à s’équiper de véhicules plus écologiques.

Cela peut passer par l’application de conditions d’emprunt plus avantageuses (taux d’intérêt plus bas, absence d’apport, etc.) ou par la réduction des frais de dossier ou autres frais annexes.

Certains établissements imposent cependant des critères pour accorder ces crédits verts : taux d’émission de CO2 inférieur à 50g/km, interdiction de revendre le véhicule dans les 6 mois après l’achat, pour ne citer que ceux-là.

La finance verte pour le secteur bancaire, que retenir?

Le secteur bancaire s’est engagé dans une profonde mutation afin de répondre au défi du financement de la transition écologique. La finance verte connaît un développement rapide depuis plusieurs années et ces nouveaux outils commencent à se démocratiser auprès des investisseurs et des entreprises.

De nombreuses offres destinées aux particuliers commencent également à voir le jour pour les aider à financer des travaux de rénovation énergétique ou l’achat de véhicules bas-carbone tel que le prêt vert. Ce mouvement d’innovation est stimulé par l’apparition de nouveaux concurrents sur le marché, qui conduit les acteurs traditionnels à s’adapter pour répondre aux nouvelles exigences des consommateurs.

L’évolution de la réglementation a également joué un rôle majeur pour améliorer la transparence sur ces nouveaux produits financiers mais également pour évaluer l’exposition des banques aux risques climatiques. Un mouvement qui devra se poursuivre et se renforcer dans les années à venir pour relever le défi de la transition écologique.

Publications de référence :

- Institut de la finance durable, 2022, « Bilan mondial de la finance climat », octobre.

- Climate Bonds Initiative, "Green and Other Labelled Bonds Fought Inflation to reach USD858.5bn in 2022", Avril 2023

- PricewaterhouseCoopers France (PwC), "Risques financiers et transition climatique, Un défi réglementaire et méthodologique", 2022

- I4CE, 2022, « Panorama des financements climat », octobre.

- Conférence des Nations Unies, COP23.

- Glasgow Financial Alliance for Net Zero, (GFANZ)