Blockchain : impact sur la finance et opportunités en 2024

La blockchain représente une des technologies les plus prometteuses pour le secteur financier. Après une phase initiale de réticence, les banques et les institutions financières ont pris conscience des opportunités offertes pour améliorer leurs services et leurs performances opérationnelles. Les investissements dans le domaine se sont multipliés et les startups spécialisées ont levé plus de 30 milliards de dollars dans le monde en 2022, en grande partie dans le domaine des services financiers.

Dans cet article, nous vous proposons d’explorer comment la blockchain révolutionne le secteur financier, de découvrir les principaux projets des banques dans le domaine en 2024 et de revenir sur les défis et les enjeux pour le développement des solutions blockchain au cours des prochaines années.

Quels sont les avantages de la blockchain pour le secteur financier ?

La technologie de la blockchain (« chaîne de blocs » en français) a été popularisée en 2009 avec la création du Bitcoin, une monnaie virtuelle ne dépendant d’aucune banque centrale ou institution financière et qui permet d’échanger de pair à pair, de façon directe et anonyme.

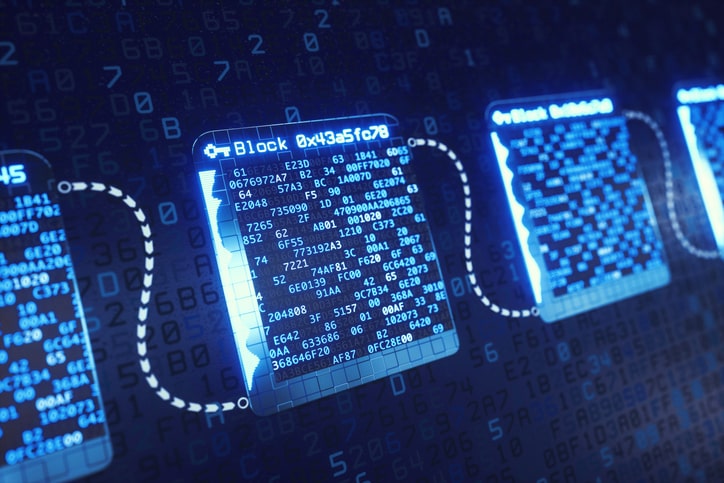

Concrètement, il s’agit d’une technologie de stockage et de transmission d’informations, transparente, sécurisée, dont le principal avantage est de pouvoir fonctionner sans organe central de contrôle. Par extension, une blockchain constitue une base de données qui contient l’historique de tous les échanges effectués entre ses utilisateurs depuis sa création. Cette base de données est partagée par ses différents usagers, ce qui permet à chacun de vérifier la validité des opérations qui sont effectuées sur la chaîne. C’est cette architecture décentralisée et distribuée sur un vaste réseau d'ordinateurs qui assure une synchronisation constante entre tous les membres du réseau.

Depuis l’apparition du Bitcoin, de nombreuses innovations se sont développées dans le secteur de la blockchain avec l’apparition de nouveaux mastodontes tels que :

- Ethereum, qui a introduit le principe des « smart contracts » et le modèle de la finance décentralisée,

- Binance, la principale bourse d’échange de crypto-monnaies au monde,

- Tether et Circle, qui déploient les deux principaux stablecoins disponibles sur le marché,

- Ripple, un des leaders de la gestion des paiements via la blockchain,

- Solana, Cardano, Avalanche, Polygon, etc. qui représentent les principaux concurrents à la blockchain Ethereum.

Comment fonctionne concrètement une blockchain ?

Lorsqu'un utilisateur souhaite effectuer une transaction sur une blockchain, celle-ci est diffusée sur le réseau et regroupée avec d'autres transactions pour former un bloc. Les « mineurs », terme qui désigne des participants du réseau équipés d'une puissance de calcul informatique, sont responsables de valider ces transactions en les ajoutant à la blockchain.

Le processus de minage implique que les mineurs résolvent des problèmes mathématiques complexes pour créer un nouveau bloc et l'ajouter à la chaîne. En récompense de leur travail et de la sécurisation du réseau, ils reçoivent une certaine quantité de crypto-monnaie, constituant ainsi le mécanisme de récompense pour le minage.

La sécurité du réseau repose sur ce concept de « preuve de travail », qui exige que les mineurs prouvent qu'ils ont réalisé un effort conséquent en ressources informatiques pour ajouter un bloc à la blockchain, garantissant ainsi l'intégrité et la robustesse du système.

Une fois qu'une transaction est ajoutée à un bloc et validée par les mineurs, elle devient confirmée. La confiance dans la sécurité d'une transaction augmente avec le nombre de blocs ajoutés à la chaîne après celui contenant la transaction en question.

Ses avantages pour le secteur banque et finance

Le développement de la technologie blockchain ouvre des opportunités nouvelles pour de nombreux secteurs économiques (logistique, immobilier, santé, etc.), mais c’est bien dans le secteur financier que les applications sont les plus nombreuses et les plus prometteuses.

La blockchain offre en effet de nombreux avantages qui permettent d’envisager des innovations majeures dans le fonctionnement du système financier traditionnel :

- La rapidité des transactions, car les blockchains permettent des échanges de données et donc des transactions quasi-instantanées. Elles ouvrent la perspective à une accélération inédite des processus de règlement – notamment à l’international – et de compensation qui peuvent parfois prendre plusieurs jours.

- La réduction des coûts opérationnels constitue un autre avantage crucial. En éliminant les intermédiaires et les processus manuels, les blockchains permettent de réduire les frais de traitement des opérations financières et donc les tarifs pour les usagers.

- La sécurité représente un autre avantage concurrentiel important par rapport aux systèmes traditionnels. Les protocoles décentralisés ainsi que les algorithmes de cryptographie sur lesquels se fondent les blockchains garantissent une forte protection des données et des actifs. Cette sécurité renforcée réduit de manière significative les risques de piratage ou de compromission des informations.

- La transparence des opérations autorisée par la blockchain permet de réduire les risques de fraude et de manipulation, consolidant ainsi la confiance au sein du système financier.

Les projets des acteurs financiers dans la blockchain

Selon le cabinet PwC, plus des trois quarts des institutions financières prévoient d’investir dans des projets liés à la blockchain dans les cinq années à venir. Les cas d’usages sont nombreux et le potentiel d’innovation est loin d’être épuisé. On peut à ce stade retenir quatre principaux domaines dans lesquels les acteurs financiers investissent le plus.

Une ambition initiale : faciliter la gestion des paiements

Parmi les nombreuses applications de la blockchain au secteur financier, la gestion des paiements a été la première que les acteurs traditionnels ont explorée pour améliorer leur performance opérationnelle. La technologie blockchain offre en effet des solutions efficientes pour gérer les paiements, particulièrement les transferts internationaux.

Dès 2017, la banque américaine JP Morgan, en partenariat avec Royal Bank of Canada et ANZ, a lancé le réseau Interbank Information Network (IIN) pour accélérer les transactions financières internationales grâce à la blockchain. Ce partenariat réunit aujourd’hui près de 80 banques à travers le monde, parmi lesquelles AIB, UniCredit et les banques françaises Société Générale et Crédit Agricole.

D’autres projets ont été lancés, à l’image de celui de la banque espagnole Santander qui utilise la blockchain Ripple pour ses paiements transfrontaliers. Autre exemple, la Banque de Tokyo-Mitsubishi UFJ a testé le recours à la blockchain pour des transferts avec des banques brésiliennes, accélérant les processus de règlement.

Les multiples applications apportées par le développement des smart contracts

Les blockchains sont souvent réduites à une seule de leurs applications, certes majeure : les crypto-monnaies. Or, les smart contracts (ou « contrats intelligents »), popularisés par le développement d’Ethereum, représentent une autre innovation majeure apportée par les blockchains.*

Les smart contracts désignent des programmes informatiques qui fonctionnent sur une blockchain et qui s’exécutent automatiquement lorsque certaines conditions prédéfinies se réalisent. Ils permettent ainsi de faciliter, de vérifier ou d'appliquer automatiquement des contrats ou des accords numériques sans nécessiter d'intermédiaire. Ils permettent de verser automatiquement des intérêts sur un prêt souscrit de pair-à-pair sur une plateforme de finance décentralisée, de percevoir des rendements sur un investissement réalisé via la blockchain, etc.

Le principe est simple : pour un projet immobilier, par exemple, il est possible de diviser une propriété en jetons enregistrés sur la blockchain et de fractionner ainsi un actif en parts qui pourront être souscrites par les investisseurs, leur donnant droit à un rendement.

Ce modèle de financement participatif (ou « crowdfunding »), bien connu avant le développement des blockchains, a été révolutionné grâce à cette technologie car elle a permis d'abaisser considérablement les tickets d'entrée de certains placements et d'augmenter leur liquidité.

Sur le marché du crédit, de nombreux acteurs bancaires, réunis notamment au sein du Consortium R3, ont investi dans les solutions blockchain pour améliorer les process. Elles permettent d’accélérer le traitement des dossiers lors de la souscription d’un crédit ou de connaître l’historique de crédit d’un client.

Dans le domaine des assurances, ces applications ont par exemple permis à Axa d’améliorer la gestion des sinistres en proposant un produit d’assurance voyage qui rembourse automatiquement les voyageurs en cas de retard de leur vol.

L'essor de la tokenisation des actifs

La tokenisation désigne le processus de conversion d'actifs traditionnels – tels que des biens physiques, des droits d'utilisation, des titres financiers ou d'autres éléments de valeur – en jetons numériques (les « tokens ») sur une blockchain. Ces tokens peuvent être échangés, transférés et stockés de manière sécurisée par les investisseurs.

Le principal intérêt de la tokenisation est de faciliter le financement et les échanges, en particulier pour les actifs peu liquides (actifs immobiliers, parts de fonds de capital-investissement, etc.). Les exemples de recours à la tokenisation se multiplient : en février dernier, le groupe Siemens a annoncé l’émission d’une obligation de 60 millions de dollars sur la blockchain Polygon.

Au mois d’octobre c’est la banque UBS Asset Management qui déclarait avoir tokenisé les parts d’un fonds d'investissement sur la blockchain Ethereum, dans le cadre d’une expérimentation liée à un projet pilote lancé par l'Autorité de Marché de Singapour. Début décembre, c’est Société Générale qui a émis pour la première fois une obligation verte d’un montant de 10 millions d’euros sur cette même blockchain.

Selon la Global Financial Markets Association, la taille totale du marché des actifs tokenisés pourrait atteindre 16 000 milliards de dollars d’ici la fin de la décennie.

La diffusion des produits d’investissement dans les cryptomonnaies

En France, plusieurs banques ont commencé à intégrer des services de conservation de crypto-monnaies dans leurs gammes de produits. Ces services permettent aux clients d'acheter, de stocker et de vendre des crypto-monnaies tout en bénéficiant de la sécurité et de la fiabilité offertes par une institution financière établie.

Ce mouvement est motivé par la demande croissante des clients pour accéder facilement aux crypto-monnaies et pour les intégrer dans leur portefeuille d'investissement. Les banques répondent à cette demande en offrant des solutions pratiques et sécurisées pour acheter, stocker et gérer ces actifs.

La réglementation en France a fortement évolué à partir de 2019 pour encadrer ces activités. Les banques qui souhaitent proposer des services de conservation de crypto-monnaies doivent aujourd’hui se conformer à des réglementations strictes en matière de lutte contre le blanchiment d'argent et le financement du terrorisme (LBA-FT) et de connaissance client (KYC), garantissant ainsi la légalité et la transparence de ces opérations.

La création du statut de prestataire de services sur actifs numériques (PSAN) au moment de la loi Pacte a permis de créer un cadre réglementaire suffisamment robuste pour que de nombreux acteurs se lancent sur ce marché, le dernier en date étant le Crédit Agricole par le biais de sa filiale Caceis en juin dernier.

Les investissements des acteurs financiers dans la blockchain se multiplient

Les levées de fonds des start-ups spécialisées dans la blockchain ont atteint un montant record de 5,7 milliards de dollars en Europe en 2022 (dont 400 millions en France) selon le décompte effectué par le cabinet Rockaway Capital et Dealroom. Sur ce total, plus de la moitié représentait des projets liés aux services financiers. Les acteurs financiers traditionnels participent à ce mouvement en investissant dans de jeunes pousses prometteuses, mais ils se mobilisent aussi pour développer leurs propres infrastructures privées.

Les investissements dans les start-ups blockchain

Les banques et les acteurs financiers ont observé attentivement l'émergence de la blockchain à partir du milieu des années 2010 avant de passer à une stratégie plus active visant à intégrer cette technologie dans leurs propres infrastructures et leurs opérations. Celle-ci passe d’abord par des opérations de croissance externe, notamment pour mettre la main sur des technologies de pointe.

Ces dernières années, le secteur financier traditionnel a manifesté un intérêt croissant pour les start-ups spécialisées. D’après une enquête de la banque d’investissement JMP Securities, ce type d’opérations a très largement augmenté à partir de 2018, même si les montants des transactions restent encore faibles.

Parmi les transactions les plus importantes, on peut retenir le rachat par Paypal de Curv, une start-up israélienne spécialisée dans le stockage de monnaies numériques et proposant une solution de portefeuille dans le cloud pour un montant qui avoisinerait les 200 millions de dollars. Le géant du paiement en ligne a récemment créé une entité spécialisée dans la blockchain et des crypto-monnaies.

Autre exemple, la banque américaine Citigroup a été un précurseur dans cette tendance en débutant ses investissements dans l’écosystème de la blockchain dès l'été 2015. Pour cette institution financière majeure, l'adoption de la technologie blockchain est clairement une réponse à la nécessité d'améliorer ses services. Il est donc probable que de nombreux autres acteurs, qu'ils soient américains, européens ou asiatiques, suivront cette voie dans les années à venir.

Cet intérêt pour la blockchain s’observe également du côté des acteurs institutionnels, en particulier les banques centrales qui développent des projets de “monnaies numériques de banque centrale” (MNBC). Par exemple, la Banque centrale européenne réfléchit à un projet d’euro numérique qui permettrait de faciliter les transactions en réduisant les coûts et les délais tout en améliorant la sécurité des échanges.

Les investissements dans les infrastructures blockchain

Les banques misent également sur le développement de leurs propres infrastructures pour intégrer la blockchain à leurs process. Les projets de blockchain privées – opposées aux blockchains publiques telles qu’Ethereum, Solana, ou Polygon – se sont multipliées au cours des dernières années.

Dernier exemple en date, de grands noms du secteur financier (Goldman Sachs, BNP Paribas, Deutsche Börse, S&P Global, etc.) se sont associés à Microsoft pour développer Canton Network, une blockchain privée qui doit permettre de sécuriser et d’améliorer les échanges sur les marchés financiers.

Pour les banques, ces blockchains privées offrent de nombreux avantages par rapport aux blockchains publiques :

- Un meilleur contrôle des données.

Sur une blockchain privée, la banque a un contrôle total sur les participants autorisés à accéder et à valider les transactions. Cela permet de maintenir la confidentialité des données sensibles des clients et de l'institution elle-même.

- Une plus grande adaptabilité aux besoins des banques.

Les blockchains privées sont souvent conçues pour offrir des performances élevées en même temps que la flexibilité nécessaire pour ajuster les fonctionnalités et les règles selon les besoins spécifiques. Elles peuvent par exemple être optimisées pour traiter un grand volume de transaction, un point crucial sur lequel certaines blockchains publiques se heurtent encore à des difficultés.

- Une garantie de sécurité renforcée.

Bien que la plupart des blockchains publiques soient souvent louées pour leurs hauts standards de sécurité, une blockchain privée permet à son opérateur de mettre en place des mesures de sécurité supplémentaires adaptées à ses besoins. Elle peut contrôler les mécanismes de consensus et de validation, renforçant ainsi la sécurité de la blockchain.

Les défis et les enjeux du développement des blockchains

Malgré l’intérêt croissant dont font preuve les acteurs financiers traditionnels pour la blockchain, les défis à relever restent nombreux pour parvenir à un développement à grande échelle de ces solutions.

De la protection des informations sensibles à la sécurité et la confidentialité des données

Le recours à des technologies numériques soulève inéluctablement des questions en matière de protection et de confidentialité des données. Le choix pour une banque entre le recours à une blockchain publique ou privée est déterminant, et il constitue encore un défi et un obstacle majeur à l’adoption de cette technologie par certaines banques.

Le recours à des blockchains publiques soulève la problématique de la confidentialité des données des clients et l’utilisation des blockchains privées suscite des interrogations sur les risques d’une trop forte centralisation du réseau et donc d’une compromission des transactions. Ces divergences révèlent les difficultés à trouver un équilibre entre la transparence et la confidentialité des données.

Déployer à grande échelle les solutions basées sur les blockchains

Outre les enjeux techniques, le déploiement à grande échelle des blockchains se heurte à une défiance du grand public, exacerbée par les préoccupations croissantes concernant l'empreinte écologique de cette technologie. L'impact énergétique élevé des blockchains fonctionnant grâce à la preuve de travail, comme le réseau Bitcoin, soulève des questions sur la viabilité environnementale à long terme de ces systèmes.

Des solutions existent, comme le démontre l’exemple d’Ethereum, la deuxième plus importante blockchain au monde derrière Bitcoin, qui a récemment fait le choix de modifier son processus de validation des transactions en passant d’un système basé sur la preuve de travail à la preuve d’enjeu. Cette modification a permis de réduire de manière drastique, de plus de 99%, les émissions de gaz à effet de serre du réseau.

La résolution de ces défis exige donc une collaboration étroite entre les développeurs, les institutions financières et les régulateurs pour mettre en place des solutions durables techniquement tout en répondant aux préoccupations sociétales.

Défis réglementaires et de mise en conformité

Les contraintes réglementaires demeurent un obstacle majeur. L’insécurité juridique reste importante dans certaines géographies, en particulier aux États-Unis comme en attestent les nombreuses poursuites engagées par la Securities and Exchange Commission (SEC), le gendarme de la bourse outre-Atlantique, à l’encontre d’entreprises du secteur de la blockchain.

Des règles internationales pour encadrer l'utilisation de la blockchain restent à définir. Malgré ces défis, des avancées significatives sont notables. Les autorités de régulation s'impliquent de plus en plus pour établir des cadres réglementaires favorables à l'adoption de la blockchain.

Des réglementations commencent notamment à émerger en Europe avec l’adoption du règlement MiCA (Markets in Crypto-Assets) qui vise à réguler les marchés de crypto-actifs. La route vers l’intégration de la blockchain dans le secteur financier traditionnel paraît encore longue, mais elle est cependant de plus en plus dégagée.

Impact de la blockchain pour le secteur banque et finance : En bref

- Les acteurs financiers traditionnels sont de plus en plus nombreux à se lancer dans l’intégration des solutions blockchain. Cette technologie a dans un premier été déployée pour faciliter la gestion des paiements, notamment les transferts de fonds internationaux. Elle permet aujourd’hui d’imaginer des applications beaucoup plus diverses en automatisant les opérations dans la banque ou l’assurance, en ou numérisant les actifs pour faciliter l’investissement ou en proposant des solutions de conservation des actifs numériques.

- Ces opportunités ont attiré l'attention des acteurs financiers, qui ont massivement investi dans les start-ups spécialisées au cours des dernières années et ont développé leurs propres infrastructures pour améliorer leurs services et leurs opérations. En Europe, les levées de fonds des start-ups spécialisées dans la blockchain se sont élevées à 5,7 milliards de dollars, dont plus de la moitié a financé des solutions visant à améliorer les services financiers.

- Cependant, des défis persistent, notamment en matière de protection des informations sensibles, de sécurité des données, et de déploiement à grande échelle. Les préoccupations environnementales concernant l'empreinte écologique des blockchains et les contraintes réglementaires constituent d’autres obstacles à surmonter pour assurer une adoption plus large de cette technologie.

- La mise en œuvre du règlement MiCA en Europe devrait permettre d’instaurer un cadre juridique plus propice au développement des solutions liées à la blockchain. Des annonces importantes sont également attendues aux Etats-Unis sur des litiges entre la SEC et de grands acteurs du secteur, de même que l’approbation du premier ETF basé sur le Bitcoin. Si ces décisions sont favorables, elles pourraient inciter les acteurs financiers à accélérer leurs projets dans le secteur.

Principales références

- Sénat, 2018, « Comprendre les blockchains : fonctionnement et enjeux de ces nouvelles technologies ».

- Observatoire des métiers de la banque, 2020, « Impact de la blockchain sur les métiers et compétences de la banque ».

- PwC, « La technologie Blockchain pour les institutions financières : quels enjeux ? ».

- Les Echos,2023, « Goldman Sachs, BNP Paribas et Microsoft lancent leur blockchain bancaire ».

- L’Usine Digitale, 2021, « PayPal va acquérir la start-up Curv, spécialisée dans le stockage sécurisé des cryptomonnaies ».

- Boursorama, 2023, « Société Générale : première émission d'une obligation verte numérique sur une blockchain publique ».

- Journal du Coin, 2023, « Le géant bancaire UBS lance un fonds tokenisé grâce à Ethereum (ETH) ».

- Zonebourse, 2023, « Siemens place 60 millions d’euros d’obligations sur la blockchain ».

- AXA, 2017, « AXA se lance sur la Blockchain avec fizzy ».