Vous vous apprêtez à souscrire un contrat de prêt personnel ? C'est une démarche importante qui nécessite de bien comprendre tous les aspects de votre engagement. Pour vous aider à prendre les meilleures décisions, découvrez les éléments clés et les obligations des deux parties. Que vous soyez novice ou en quête de conseils supplémentaires, Youdge est là pour vous guider.

Qu'est-ce qu'un prêt personnel sans justificatif ?

Avant de comparer avec le prêt affecté : Qu'est-ce qu'un prêt personnel sans justificatif ? Youdge vous dit tout.

Définition du prêt personnel sans justificatif

Un prêt personnel sans justificatif est un type de crédit à la consommation pour lequel l'emprunteur n'a pas besoin de fournir de justificatifs concernant l'utilisation des fonds prêtés. Ce type de prêt offre une grande liberté d'utilisation des fonds, que ce soit pour des dépenses imprévues, des projets personnels ou des achats de biens divers (auto, moto, etc.).

Fonctionnement du prêt personnel sans justificatif

Le prêt personnel sans justificatif fonctionne de manière simple et directe. Une fois le prêt approuvé, l'emprunteur reçoit les fonds directement sur son compte bancaire et peut les utiliser comme bon lui semble, sans avoir à justifier ses dépenses auprès de l'organisme prêteur. La demande de prêt se fait généralement en ligne ou en agence. Les critères d'approbation incluent principalement la capacité de remboursement de l'emprunteur, évaluée sur la base de ses revenus et de son taux d'endettement.

Avantages du prêt sans justificatif

Nombreux sont les avantages d'un prêt sans justificatif obligatoire :

- Flexibilité : les fonds peuvent être utilisés pour n'importe quel type de dépense, qu'il s'agisse de financer des vacances, une rénovation ou de gérer un imprévu.

- Rapidité : le processus de demande et de déblocage des fonds est généralement rapide, souvent en quelques jours seulement. Cela est idéal pour ceux qui ont besoin d'argent rapidement.

- Absence de justificatifs : nul besoin de prouver l'usage des fonds. Cela simplifie la procédure et évite des démarches administratives souvent lourdes.

Inconvénients prêt personnel sans justificatif

Il existe aussi quelques inconvénients lorsqu'on contracte ce type de crédit :

- Taux d'intérêt plus élevés : en raison de l'absence de garanties, les taux d'intérêt sont souvent plus élevés comparé aux prêts affectés, ce qui peut augmenter le coût total du crédit.

- Montants limités : les sommes empruntées peuvent être plus modestes comparées à d'autres types de crédits, ce qui peut être un frein pour les gros projets.

- Risque pour l'emprunteur : sans projet précis, il est facile de mal gérer les fonds empruntés, ce qui peut mener à une situation de surendettement.

Qu'est-ce qu'un prêt personnel affecté ?

Voici plus de détails sur la deuxième option : le prêt personnel affecté.

Définition du prêt personnel affecté

Un crédit personnel affecté est un prêt destiné à financer un projet spécifique, tel que l'achat d'une voiture, la réalisation de travaux ou l'acquisition de biens. Dans ce cas, l'emprunteur doit fournir des justificatifs prouvant l'utilisation des fonds, ce qui lie le prêt au projet défini.

Fonctionnement du crédit affecté

Pour obtenir un crédit personnel affecté, l'emprunteur doit présenter des devis ou des factures relatifs au projet à financer. Les fonds ne sont débloqués que lorsque l'utilisation prévue est prouvée. Ils sont généralement versés directement au fournisseur ou à l'entreprise réalisant le projet. Cette approche sécurise l'usage des fonds et rassure le prêteur quant à l'usage adéquat du crédit.

Avantages du crédit personnel affecté

Les avantages sont les suivants :

- Taux d'intérêt souvent plus bas : le prêteur prend moins de risques car les fonds sont affectés à un projet précis, ce qui permet de proposer des taux d'intérêt plus attractifs.

- Sécurité pour le prêteur : le prêteur a la garantie que l'argent sera utilisé pour le projet défini, ce qui réduit les risques d'impayés.

- Montants plus élevés possibles : les montants empruntés peuvent être plus importants, ce qui est adapté pour des projets de grande envergure nécessitant des fonds plus importants.

Inconvénients du crédit affecté

Il existe toutefois des inconvénients dans le crédit personnel affecté :

- Manque de flexibilité : les fonds ne peuvent être utilisés que pour le projet spécifié, ce qui limite l'usage des fonds à ce seul objectif.

- Nécessité de justificatifs : les emprunteurs doivent fournir des preuves d'achat ou des devis, ce qui peut allonger et compliquer le processus de demande.

- Procédure plus longue : le processus de demande et de validation peut être plus long et exigeant, notamment en raison des vérifications nécessaires pour approuver le projet financé.

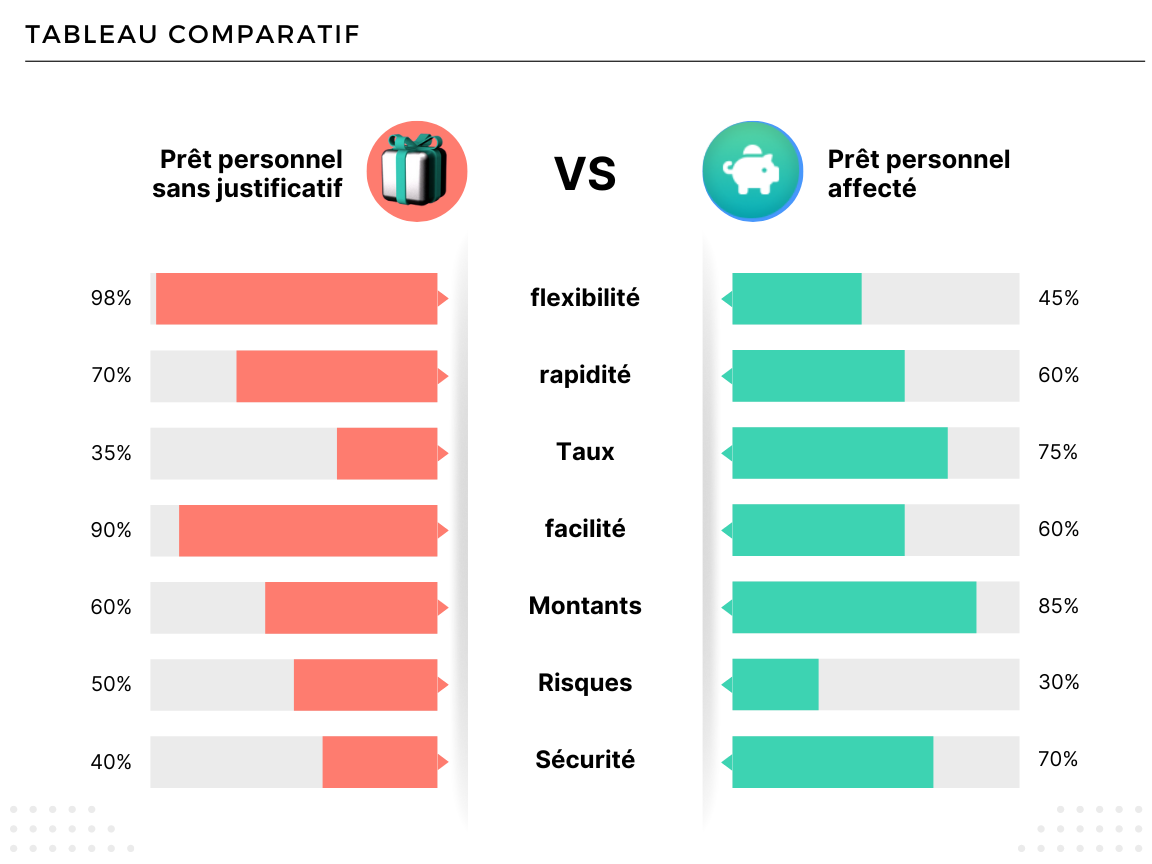

Comparaison du prêt sans justificatif et du prêt affecté

Découvrez les différences entre le prêt personnel sans justificatif et le crédit personnel affecté :

Flexibilité d'utilisation

- Prêt personnel sans justificatif : offre une grande flexibilité, permettant une utilisation libre des fonds pour diverses dépenses sans contrainte ni obligation de justificatif.

- Crédit personnel affecté : moins flexible car les fonds doivent être utilisés uniquement pour le projet spécifié, ce qui peut limiter les options de l'emprunteur.

Taux d'intérêt et conditions

- Prêt personnel sans justificatif : les taux d'intérêt sont généralement plus élevés en raison du risque accru pour le prêteur, ce qui peut augmenter le coût total du prêt.

- Crédit personnel affecté : les taux d'intérêt sont souvent plus bas grâce à la sécurité apportée par l'affectation des fonds à un projet précis, rendant le coût du crédit plus avantageux. Pour tout savoir sur le contrat du prêt personnel, vous pouvez aussi lire cet article.

Procédures et justificatifs nécessaires

- Prêt personnel sans justificatif : processus simplifié sans besoin de justificatifs, ce qui accélère la demande et le déblocage des fonds.

- Crédit personnel affecté : processus plus complexe nécessitant des justificatifs (devis et factures) pour prouver l'utilisation des fonds, ce qui peut allonger le délai de traitement.

Comment choisir entre prêt sans justificatif et crédit affecté ?

Voici quelques pistes pour vous aider à choisir entre ces 2 options de crédit.

Évaluer ses besoins financiers

Commencez par définir clairement vos besoins financiers. Quel montant devez-vous emprunter ? Pour quel projet ou quelle utilisation ? Une évaluation précise de vos besoins vous aidera à déterminer le type de prêt le mieux adapté.

Facteurs à considérer

- Montant du prêt : si vous avez besoin d'un montant élevé, un prêt affecté peut être plus approprié en raison des montants potentiellement plus élevés disponibles.

- Durée de remboursement : considérez la durée sur laquelle vous pourrez rembourser le prêt. Les prêts affectés offrent souvent des durées plus longues avec des taux plus bas.

- Capacité de remboursement : assurez-vous que vous pouvez gérer les mensualités sans compromettre votre situation financière. Utilisez un simulateur de crédit consommation pour évaluer votre capacité de remboursement.

- Projet financé : un crédit affecté est idéal pour des projets spécifiques nécessitant des justificatifs, tandis qu'un prêt sans justificatif est mieux adapté pour une utilisation générale et plus flexible.

Utilisation d'outils de comparaison de prêts

Utilisez des simulateurs en ligne pour comparer les offres de prêt personnel sans justificatif et de crédit affecté. Des plateformes comme Youdge peuvent vous fournir des estimations rapides et précises, vous permettant de choisir l'option la plus avantageuse pour votre situation.

Choisir entre un prêt personnel sans justificatif et un crédit personnel affecté dépend de vos besoins financiers spécifiques. Comprendre les avantages et inconvénients de chaque type de prêt vous aidera à faire un choix adapté. Avant de vous engager, évaluez soigneusement votre situation financière et utilisez des outils de comparaison pour trouver l'option qui vous convient le mieux.